Согласно статье 31 Налогового кодекса Российской Федерации, Федеральная Налоговая Служба имеет право приостанавливать операции по счетам налогоплательщика, плательщика сбора, плательщика страховых взносов или налогового агента в банках и накладывать арест на имущество в порядке, предусмотренном статьей 76 Кодекса. Заморозка операций по счету подразумевает приостановку всех расходных операций банком по данному счету либо в пределах суммы, указанной в решении о заморозке операций налогоплательщика-организации по счетам в банке. Внимание: Перед осуществлением безналичного платежа на расчетный счет любой организации (ООО, ЗАО, АО) рекомендуется проверять расчетные счета компании на блокировку ФНС. Перевод на заблокированный счет может привести к неполучению оплаченного товара/услуги и потере денежных средств. Как проверить счета компании на блокировку?

На портале ЗАЧЕСТНЫЙБИЗНЕС можно получить информацию о блокировках расчетных счетов компаний налоговой на дату запроса. Информация доступна в карточках организаций. Для получения информации и поиска организации (ЮЛ или ИП) по Названию/ИНН/ОГРН(ИП)/ОКПО или другим реквизитам, воспользуйтесь поисковой строкой:

Для получения консультации по расширенным

тарифам портала ЗАЧЕСТНЫЙБИЗНЕС, оставьте заявку, и мы вас проконсультируем.

- • Информационное письмо Высшего Арбитражного Суда Российской Федерации от 12.10.2006 № 53 об обеспечении исполнения решения о взыскании за счет денежных средств (драгоценных металлов) на счетах налогоплательщика в банках, а также электронных денежных средств;

- • Непредставление налоговой декларации в налоговый орган в течение 10 рабочих дней после истечения установленного срока ее представления — в течение 3 лет со дня истечения срока, установленного настоящим подпунктом;

- • Неисполнение налогоплательщиком обязанности, установленной пунктом 5.1 статьи 23 НК РФ, по обеспечению получения от налогового органа по месту нахождения организации (по месту учета организации в качестве крупнейшего налогоплательщика) документов в электронной форме по ТКС через оператора электронного документооборота в течение 10 рабочих дней со дня установления факта неисполнения налогоплательщиком такой обязанности;

- • Неисполнение налогоплательщиком обязанности, установленной пунктом 5.1 статьи 23 НК РФ, по передаче налоговому органу квитанции о приеме требования о представлении документов, требования о предоставлении пояснений и (или) уведомления о вызове в налоговый орган в течение 10 рабочих дней со дня истечения срока, установленного для передачи налогоплательщиком квитанции о приеме документов, направленных налоговым органом;

- • Непредставление налоговым агентом (плательщиком страховых взносов) расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (расчета по страховым взносам);

- • Обеспечение возможности исполнения решения о привлечении к ответственности за совершение налогового правонарушения или решения об отказе в привлечении к ответственности за совершение налогового правонарушения.

Что делать, если счета вашей организации заблокировала налоговая служба?

Необходимо незамедлительно обратиться в ФНС и постараться устранить причину нарушения в кратчайшие сроки.

Полная информация об организациях доступна в Премиум-доступе.

Желаем вам продуктивной и комфортной работы на портале, используя поиск организаций и получение информации о заблокированных счетах организаций! Ваш ЗАЧЕСТНЫЙБИЗНЕС.РФ.

Возможно, вам будет интересно:

Как на сайте ФНС узнать о приостановлении операций по расчетному счету

Как на сайте ФНС узнать о приостановлении операций по расчетному счету

Для борьбы с налоговыми недоимками и непредставлением отчетности у ФНС есть эффективное средство — блокировка расчетного счета. Причем Налоговая служба может заморозить средства на счетах компаний и предпринимателей напрямую, без обращения в суд. Таким образом, при проверке в базе судебных приставов никаких долгов может не быть, но операции по счетам в банках могут быть приостановлены по решению ФНС.

Когда ФНС может блокировать счет

Право наложения ограничений на расходные операции, а также на перевод электронных денежных средств, Налоговой службе предоставляет статья 76 НК РФ. Решение о блокировке счета принимается руководителем налогового органа или его заместителем.

Банковский счет может быть заблокирован в следующих случаях:

- Организация или ИП не выполнили требования по уплате налогов, штрафов, пеней, процентов (пп. 1, 8 ст. 69, п. 2 ст. 76 НК РФ).

- В течение 10 рабочих дней с момента окончания срока организация не подала налоговую декларацию (пп. 1, 3 ст. 76 НК РФ).

- Налогоплательщик не передал налоговому органу квитанцию о приеме документов в электронном виде. Срок блокировки по истечении 10 дней с момента истечения срока передачи таких документов составляет 6 дней (п. 5.1 ст. 23 НК РФ).

- Для обеспечения исполнения решения налогового органа по итогам камеральной или выездной проверок (п. 1 ст. 76, п. 10.2 ст. 101 НК РФ). Арест вводится только после вынесения решения о привлечении организации к ответственности (п. 10 ст. 101 НК РФ).

- Если налоговый агент задержал подачу нового расчета 6 НДФЛ или расчета по страховым взносам более чем на 10 дней (п. 3.2 ст. 76 НК РФ).

- Налогоплательщик не обеспечил электронный документооборот по ТКС с инспекцией в течение 10 рабочих дней после того, как инспекция обнаружила невыполнение этой обязанности (п. 5.1 ст. 23, пп. 1.1 п. 3 ст. 76 НК РФ).

Приняв решение, налоговый орган издает постановление и направляет его непосредственно в банк. Информация о блокировке счета появится на сайте ФНС уже на следующий день.

Если денежных средств на счете недостаточно, то выплата по постановлению ФНС будет поставлена в очередь. При этом все поступающие на счет платежи будут приниматься без ограничений, а списания будут происходить в соответствии с очередностью, установленной статьей 855 Гражданского кодекса. Налоговые недоимки по постановлениям налоговой гасятся в третью очередь.

Как на сайте ФНС узнать о блокировке счета

Рассмотрим этот вопрос на примере организации, у которой имеется налоговая задолженность. Эту информацию можно получить из сервиса ФНС «Сведения о юридических лицах, имеющих задолженности по уплате налогов». Алгоритм действий достаточно прост:

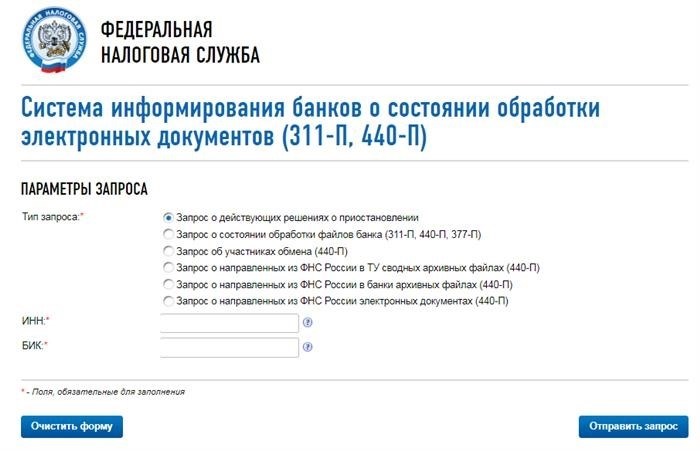

В меню необходимо выбрать первый пункт — «Запрос о действующих решениях о приостановлении». Появятся поля для ввода информации:

- ИНН. Введите ИНН налогоплательщика, по счету которого требуется получить сведения.

- БИК. Данный сервис предназначен для банков, поэтому здесь следует ввести БИК банка, формирующего запрос. Обычный пользователь может использовать любой действительный БИК.

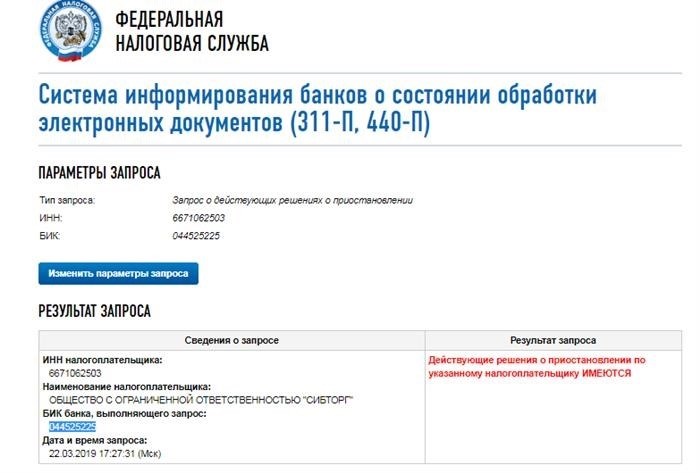

После этого нажмите кнопку «Отправить запрос», и система предоставит результат:

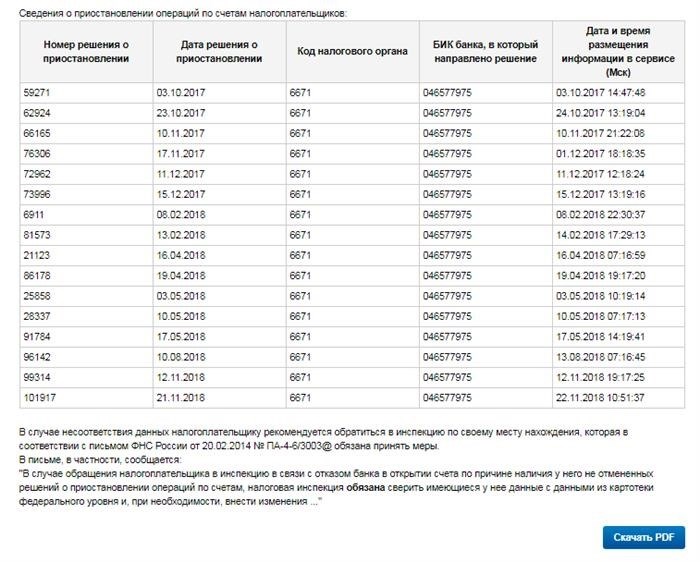

Как видно, в отношении счетов проверяемого налогоплательщика существуют решения о приостановке операций по расчетным счетам. В следующей таблице система отображает их реквизиты. Информация о причинах блокировки и суммах задолженности не отображается.

Обнаружена блокировка. Что делать?

Чаще всего блокировка происходит из-за неуплаты обязательных платежей. В теории у налогоплательщика должно быть уведомление от налоговой инспекции о необходимости погашения задолженности, то есть он должен знать о недоимке. Однако на практике это не всегда так. Поэтому часто информация о блокировке счета становится для налогоплательщика неожиданностью. Например, распространенная ситуация: на счет накладываются ограничения из-за недоплаты в несколько рублей.

Что делать налогоплательщику в этом случае? Как видно, сервис ФНС предоставляет информацию о номере решения о приостановлении операций по счету. Следует связаться со своей налоговой инспекцией и выяснить причины принятого решения. Ошибки случаются, и довольно часто. Например, платеж был выполнен в срок, но ИФНС не получила информацию о нем. Чтобы избежать подобных недоразумений, рекомендуется периодически проводить сверку с налоговым органом.

Если выясняется, что блокировка наложена обоснованно, необходимо погасить задолженность. Лучше сделать это добровольно, но можно дождаться, пока на счете появятся деньги, и сумма спишется автоматически.

Как проверить расчетный счет организации и ИП онлайн: на блокировку, арест и ограничения

Как проверить расчетный счет организации и ИП онлайн: на блокировку, арест и ограничения

Многих неприятных ситуаций в бизнесе можно избежать, зная, как проверить расчетный счет организации. Например, проверка счета может потребоваться, если партнер задолжал денег и перестал выходить на связь. А прежде чем перечислять большую сумму на неизвестный счет, стоит узнать, кому он принадлежит.

Главный редактор

Обновлено: 27 сентября 2022

Иногда организациям или ИП требуется проверить собственный расчетный счет, например, на наличие блокировок.

Как проверить номер расчетного счета контрагента

Номер расчетного счета состоит из 20 цифр, которые банк присваивает своему клиенту предпринимателю. Чтобы получить информацию о компании и наличии арестов на счет, достаточно знать этот номер.

Номер расчетного счета также необходим для взыскания задолженности с компании.

Узнать номер расчетного счета можно несколькими способами:

- Изучение заключенных с компанией договоров

- Использование специальных компьютерных программ

- Онлайн

- Из счет-фактур

- Через ПФР

- Через ИФНС

- Запрос информации в банке, где открыт счет

По данным договора

Самый простой способ узнать номер расчетного счета — это найти договоры, заключенные с интересующей компанией.

Необходимая информация, включая реквизиты, обычно указывается на последней странице перед подписями сторон.

Через клиент-банк

Этот способ возможен, если с компанией уже имелись финансовые отношения. История всех платежей через интернет-банк сохраняется в специальном разделе.

Расчетный счет контрагента, его название и прочую информацию можно получить из выписок или платежных поручений.

Через бухгалтерию 1С

Бухгалтерские программы тоже хранят информацию о расчетных счетах партнеров. Чтобы узнать расчетный счет через 1С, необходимо войти в раздел «Контрагенты» и найти там интересующую компанию. Среди данных будут указаны название, ИНН, номер расчетного счета, БИК и корреспондентский счет банка.

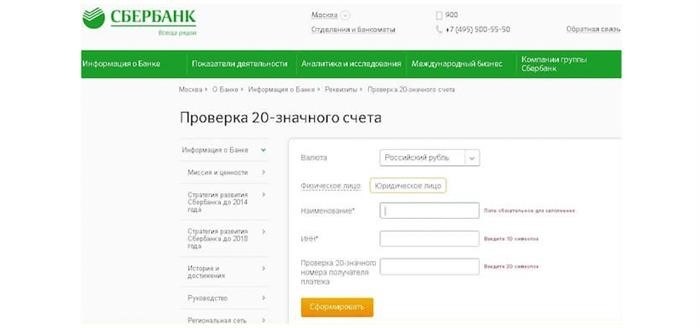

Проверить расчетный счет в Сбербанке

Сбербанк России предоставляет возможность всем желающим проверить расчетный счет одним из способов:

- Через интернет — на официальном сайте Сбербанка есть удобный сервис для проверки расчетного счета по ИНН и названию компании

- В «Сбербанк Онлайн» — данный способ схож с проверкой через другие клиент-банки или мобильные приложения финансовых организаций

Онлайн через другие справочные порталы

Сегодня в интернете работает множество справочников, в которых можно узнать не только название, адрес и телефон компании, но и номер ее расчетного счета. Найти их можно с помощью поисковых систем.

По счет-фактуре

Получить информацию о компании можно, запросив у нее счет-фактуру. Этот документ может быть выписан как на товар, так и на оказанную услугу.

В реквизитах счета-фактуры обязательно указываются номер расчетного счета, БИК и другие данные.

Через ИФНС и ПФР

Обращение в налоговую инспекцию лучше всего осуществлять через суд. В этом случае налоговая служба будет обязана предоставить всю необходимую информацию.

То же самое касается и Пенсионного Фонда.

Судебное разбирательство необходимо в ситуациях, когда имеет место серьезное нарушение, например, задолженность партнера.

В таких случаях суд выдает исполнительный лист, который прикладывается к заявлению в налоговую службу или Пенсионный Фонд.

В банке

Открывая расчетный счет, банк обязуется не раскрывать информацию о клиенте третьим лицам.

Проверить номер расчетного счета через банк, где он был открыт, можно, но для этого нужны веские основания. Потребуется исполнительный лист из суда и заявление с объяснением ситуации.

Попытки получить информацию нелегальным путем могут привести к административной и даже уголовной ответственности.

Проверить расчетный счет по ИНН

Если известен только ИНН организации, то узнать по нему номер расчетного счета будет затруднительно. Финансовые учреждения не имеют права разглашать такую информацию, поэтому даже обращение в банк с запросом номера счета не принесет результата.

Запросить такую информацию можно только по решению суда через налоговую службу или Пенсионный Фонд. Все остальные предложения, обещающие за плату предоставить выписку из ЕГРЮЛ по ИНН (включая номер расчетного счета) — это действия мошенников и нарушителей закона.

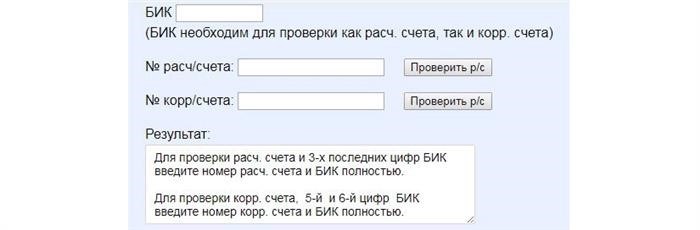

Проверить расчетный счет по БИК

БИК — это банковский идентификационный код. С помощью специальных программ и приложений по БИК можно проверить правильность написания номера расчетного или корреспондентского счета (например, если есть сомнения в одной из цифр), а также убедиться в существовании счета, названного контрагентом.

Первые две цифры БИК российских банков всегда «04», следующие две — соответствуют номеру региона, где находится банк. Пятая и шестая цифры связаны с корреспондентским счетом, а седьмая, восьмая и девятая — с расчетным.

Таким образом, можно проверить расчетный счет по БИК.

Проверка расчетного счета онлайн

Эффективных и достоверных сервисов для проверки расчетного счета организации или индивидуального предпринимателя не так много, но они существуют и иногда бывают необходимы.

Информацию о банкротстве юридического лица можно найти на сайте Вестника государственной регистрации.

Другие ресурсы для проверки контрагента:

- Налог.ру

- Судебные приставы РФ

- Картотека.ру

Некоторые ресурсы предлагают платные услуги по предоставлению выписки из ЕГРЮЛ. К таким предложениям следует относиться с осторожностью, так как многие из них являются мошенническими.

Когда нужно проверить расчетный счет на блокировку налоговой

Проверяет ли налоговая службы состояние расчетных счетов и операции по ним? Конечно, да. ИФНС имеет доступ ко всей информации о счетах организации и их блокировках.

Следует помнить, что если налоговая инспекция заблокировала один счет компании, открыть новый расчетный счет будет невозможно до снятия блокировки. Даже в другом банке.

Налоговая служба может заблокировать расчетный счет за следующие нарушения:

- Не подана налоговая отчетность (декларация)

- Не предоставлен расчет НДФЛ на сотрудников

- Не уплачены налоги

- Не выполнено требование ИФНС

Чтобы избежать блокировки расчетного счета, налогоплательщику нужно внимательно относиться к своим обязательствам. Если счет уже заблокирован, следует проверить причины, указанные налоговой.

Далее разберем, как проверить, заблокирован ли расчетный счет на сайте налоговой.

Проверка расчетного счета на сайте налоговой (Налог.ру)

На практике владельцы счетов узнают об ограничениях, наложенных налоговой, только когда платеж не проходит по неизвестной причине.

Проверить ограничения по расчетному счету и их причины можно через сервис «Банкинформ»

Для проверки ограничений потребуется ввести ИНН и БИК банка. Запрос может подать любой желающий. В ответном электронном письме будет содержаться:

- Дата блокировки

- Период и сумма задолженности

- Ссылка на требование о взыскании или блокировке счета

Ложные данные можно оспорить, оперативно обратившись в ИФНС.

Можно ли проверить арест расчетного счета онлайн?

Арест счета налоговой подразумевает следующие ограничения:

- Невозможность проводить операции, уменьшающие средства на счете

- Запрет на открытие новых счетов, депозитов и вкладов

Перед устранением причины ареста ее необходимо проверить. Это проще всего сделать онлайн через Налог.ру.

Ускорить снятие ареста можно, если:

- Оплатить все задолженности и штрафы, предъявив в ИФНС копии платежных документов

- Предоставить декларации и расчет 6-НДФЛ с сопроводительным заявлением о снятии ареста

- Предоставить в ИФНС квитанцию о приеме запрошенных документов

Как проверить ошибочную приостановку операций по расчетному счету

Бывает, что налоговая направляет в банк приказ на приостановку операций по счету без объективной причины.

Любой владелец счета может проверить, на каком основании был заблокирован его счет. Если причина приостановки указана ошибочно, счет необходимо разблокировать, предоставив доказательства ошибки.

- Уплата налога подтверждается выписками со счета, платежными поручениями

- Сдача декларации подтверждается квитанцией и описью с почтовым штампом или квитанцией об электронной подаче

- Отсутствие задолженности подтверждается актом сверки с налоговой

Рекомендовано для вас

- Заблокировал счет? Назови причину!

Как узнать о приостановке операций по счетам по ИНН и зачем это нужно

Как узнать о приостановке операций по счетам по ИНН и зачем это нужно

Расскажем, когда налоговики блокируют счет, как быстро проверить наличие блокировки онлайн, зачем проверять счета контрагентов и что нужно сделать, чтобы ваш счет заработал.

25 тыс. открытий

Расскажем, когда налоговики блокируют счет, как быстро проверить наличие блокировки онлайн, зачем проверять счета контрагентов и что нужно сделать, чтобы ваш счет заработал.

Когда налоговая блокирует расчетные счета

Перечислим основания, по которым налоговики вправе приостановить операции по счету.

Задолженность перед бюджетом

Если у предприятия появилась задолженность по налогам, сборам, взносам и т.д., налоговые органы направят ему требование. Срок исполнения обычно составляет 8 дней (если в требовании не указан другой срок). Если по истечении этого срока платеж не поступил, налоговые органы примут решение о взыскании долга с банковских счетов.

В этом случае будет заморожена только сумма задолженности, а оставшимися средствами можно распоряжаться без ограничений.

Также налоговые органы могут заморозить средства на счете для обеспечения взыскания сумм по результатам налоговой проверки, если стоимость имущества, на которое наложен запрет на отчуждение, меньше суммы доначислений.

Не сдали отчетность

Если предприятие просрочит подачу налоговых деклараций, расчета по взносам или формы 6-НДФЛ более чем на 20 дней.

Важно: за непредставление бухгалтерской и промежуточной налоговой отчетности (например, декларации по налогу на прибыль за отчетный период) счет не блокируют (п. 20 письма ФНС от 17.04.17 № СА-4-7/7288@).

Не передали электронную квитанцию

Если налоговые органы отправили требование о пояснениях, представлении документов или уведомление о вызове в инспекцию электронным способом, а налогоплательщик не выслал квитанцию о приеме в течение 10 дней.

Не подключили электронный документооборот с ФНС

Если предприятие обязано отчитываться в инспекцию электронным способом, но не заключило договор с оператором ЭДО, налоговые органы заблокируют счет через 10 дней после обнаружения нарушения.

Обратите внимание: если налоговая инспекция заблокировала расчетный счет, открыть новый в другом банке не получится.

Какие проблемы вызывает блокировка счета

Блокировка счета парализует нормальную работу бизнеса. Если у компании счет не работает, у нее возникнут серьезные проблемы с исполнением обязательств:

- Не удастся вовремя рассчитаться с контрагентами: поставщиками, подрядчиками, арендодателями и т.д. Это может привести к начислению штрафов, неустоек, разрыву договорных отношений, коллапсу производственного процесса и серьезному ухудшению репутации компании.

- Возникнут трудности с выплатой зарплаты. Поскольку требования по выплате заработной платы и требования по уплате налогов имеют одинаковую очередность (ст. 855 ГК), выплата зарплаты с заблокированного счета возможна только при наличии одного из следующих документов: исполнительного листа, судебного приказа, решения трудовой инспекции или комиссии по трудовым спорам.

Однако важно следить не только за ситуацией внутри своей компании, но и проверять счета контрагентов.

Вы заключаете договор с новым контрагентом

В этом случае необходимо проявить должную осмотрительность. Наличие блокировки на счете потенциального партнера — серьезный повод усомниться в его благонадежности.

Вы собираетесь перевести контрагенту крупную сумму денег.

Доходные операции работают даже при заблокированном счете. Отправленные вами деньги поступят, но контрагент не сможет ими воспользоваться. Это может привести к срыву обязательств с его стороны, а ваш бизнес пострадает.

Контрагент утверждает, что не может выполнить обязательства из-за неожиданной блокировки счета.

Если на самом деле счета партнера функционируют, возможно, вы столкнулись с недобросовестным контрагентом или мошенником. Чем раньше вы узнаете реальное положение дел, тем быстрее сможете принять меры по возврату средств.

Как быстро проверить блокировку счета по ИНН

Порядок действий:

1. Переходите по ссылке выше.

2. Щелкните на первый пункт списка: Запрос о действующих решениях о приостановлении.

3. Введите ИНН организации и БИК банка.

4. Нажмите: «Отправить запрос».

Система выведет на экран результат запроса в табличной форме:

- Сведения о налогоплательщике (ИНН, наименование, БИК банка).

- Информация о наличии действующего решения о приостановлении по указанному налогоплательщику.

Если решение есть, то в таблице будут указаны:

- его номер и дата;

- код основания (например, «01» — неисполнение требования об уплате налога или другое основание из Справочника «Основания для вынесения решения о приостановлении операций и переводов», информация Банка России от 25.09.2020);

- код налогового органа, который вынес решение;

- БИК банка, в который оно было направлено;

- дата и время размещения информации в сервисе.

Что делать, если ваш счет заблокирован

Онлайн-проверка не предоставит информацию о том, какую декларацию или расчет и за какой период вы не сдали вовремя, а также о размере вашей задолженности перед бюджетом и т. д. Чтобы получить эти данные, необходимо обратиться в свою налоговую инспекцию или банк.

Далее следует устранить выявленное нарушение. Например:

- оплатить налог, взносы, штраф или пеню в бюджет;

- сдать расчет или декларацию;

- предоставить квитанцию о получении требования и т. д.

Решение о снятии приостановления операций по счетам налоговые органы примут в течение следующего дня после получения подтверждающих документов. Дополнительно потребуется один день для передачи информации в банк налогоплательщика.

Таким образом, если налогоплательщик выполнит все необходимые действия, то ограничения должны быть сняты в течение 2 рабочих дней.

Начните бизнес с Ак Барс Банком

Бесплатный сервис для регистрации ООО и ИП